Riziko nízkých úrokových sazeb

V současné době jsou úrokové sazby u hypoték proklatě nízko a stále ještě klesají.Nízké úrokové sazby však s sebou nesou riziko, které klienti a zprostředkovatelé moc nevnímají. Tím rizikem je růst úrokových sazeb v budoucnu.

V současné době jsou úrokové sazby u hypoték proklatě nízko a stále ještě klesají.Nízké úrokové sazby však s sebou nesou riziko, které klienti a zprostředkovatelé moc nevnímají. Tím rizikem je růst úrokových sazeb v budoucnu.

Pro klienta je vždy přínosné, když má správně nastavenou hypotéku a úrokovou sazbu má co nejnižší, ovšem bez podmínek doplňkových produktů (pojištění, kreditní karta, spoření a podobně). Nízké úrokové sazby však snižují nároky bank na bonitu klienta. A pokud klientovi a zprostředkovateli chybí odpovědný přístup a neřeší, co bude ve chvíli, kdy skončí fixace úrokové sazby, může přijít velký problém.

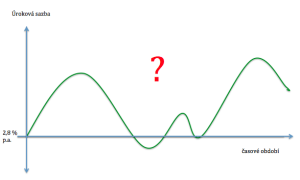

Riziko si ukážeme na nejoblíbenější, pětileté fixaci. V květnu 2009 byla průměrná úroková sazba dle ukazatele Fincentrum Hypoindex 5,51 % p.a.. V květnu 2014 byla průměrná úroková sazba 2,81 % p.a.. Jaká bude úroková sazba za dalších 5 let, v květnu roku 2019? Křišťálovou kouli se správnou odpovědí bohužel nikdo nemá.

Nicméně, co se týká tvrdých dat, tak ty vypadají takto ( pro modelový případ úvěru ve výši 2.000.000,- Kč na 30 let, s průměrnou úrokovou sazbou dle výše zmíněného ukazatele, žadatel je svobodný a nemá žádné jiné závazky, žádné spotřebitelské úvěry a kreditky):

Rok 2009, úroková sazba 5,51% p.a., splátka 11.368,- Kč, potřebný příjem dle kalkulačky bonity u nejmenované banky 22.000,- Kč.

Rok 2014, úroková sazba 2,81% p.a., splátka 8.229,- Kč, potřebný příjem dle kalkulačky bonity u nejmenované banky 18.000,- Kč.

Dnes tedy dostane úvěr i člověk, který by v roce 2009 bonitně neprošel. Pokud by si takový klient po příjmové finanční stránce do budoucna nepolepšil a nevytvořil dostatečnou finanční rezervu během fixované nízké úrokové sazby, může být procitnutí na konci fixace hodně bolestné.

Pokud by se například opakovala historie a v roce 2019 by byla průměrná úroková sazba opět ve výši 5,51% p.a., měsíční splátka stoupne přibližně o 2.700,- Kč. V případě adekvátního navýšení příjmů to pro klienta nebude tak bolestivé, pokud ale příjmy neporostou, bude to velmi citelné navýšení. Dopady na peněžní toky klientů s napjatými rozpočty můžou být fatální.

Při rozhodování o tom, jestli do dlouhodobého závazku v podobě hypotéky jít, tedy zvažte i případný nárůst úrokových sazeb. Vždy je rozumnější zvolit takové bydlení, které vás bude rozumně zatěžovat i při vysokých úrokových sazbách. O konkrétním řešení je vždy vhodné se poradit s odborníky. Kontakty na mě najdete zde.

Publikováno s laskavým svolením Asociace finančních poradců České republiky.